ניהול נכון של מיסים הוא מפתח להצלחה פיננסית, הן עבור עוסקים מורשים והן עבור משקיעים במניות. הבנה מעמיקה של החוקים והתקנות בתחום זה יכולה למנוע טעויות יקרות ולהבטיח ניצול מיטבי של הזכויות הפיסקליות. במאמר זה נסקור את המיסים החלים על עוסקים מורשים, כמו גם את המיסים המיוחדים הקשורים להשקעה במניות.

מיסוי עוסק מורשה: הכוונה מקצועית לניהול נכון

עוסק מורשה הוא עסק עצמאי המתחייב לדווח על הכנסותיו והוצאותיו לרשויות המס. תהליך זה כולל הגשת דוחות שנתיים המפרטים את ההכנסות וההוצאות של העסק. נכון להיום, ניהול מיסים עבור עוסק מורשה הוא חיוני כדי להבטיח עמידה בחוק ולמקסם את יתרונות המס.

חובת הדיווח והגשת דוחות

עוסקים מורשים חייבים להגיש דוח שנתי המפרט את הכנסותיהם והוצאותיהם במהלך השנה. דוח זה מהווה את הבסיס לחישוב חבות המס. חשוב להקפיד על דיווח מדויק ובזמן כדי למנוע קנסות ובעיות עם רשויות המס. במיוחד כשמדובר במיסים עוסק מורשה, כל טעות בדיווח יכולה להוביל לעונשים כספיים ולבעיות משפטיות.

ניהול הוצאות והפחתות מס

ניהול הוצאות בצורה נכונה הוא קריטי לצמצום חבות המס של עוסק מורשה. כל הוצאה עסקית מוכרת יכולה להקטין את סכום המס שצריך לשלם. הוצאות כמו שכירות, חומרי גלם, פרסום ותחבורה עסקית נחשבות להוצאות מוכרות. יועץ מס מקצועי יכול לעזור להבין אילו הוצאות נחשבות למוכרות ואילו הטבות מס ניתן לנצל, במיוחד בתחום מיסים עוסק מורשה.

תכנון מס אפקטיבי

תכנון מס הוא כלי חשוב בעבור עוסקים מורשים. זה כולל שימוש בכלים חוקיים למזער את חבות המס ולנצל הטבות מס שונות. תכנון נכון יכול לכלול פיצול הכנסות על פני מספר שנים, ניצול הטבות עבור עסקים קטנים, ושימוש בהקלות מס בהתאם לצרכים העסקיים. כאשר מדובר במיסים עוסק מורשה, תכנון מס אפקטיבי יכול לחסוך סכומים משמעותיים ולהבטיח התמודדות נאותה עם דרישות החוק.

מיסוי על מניות: מה חשוב לדעת?

ההשקעה במניות דורשת הבנה מעמיקה של המיסים על מניות החלים על הרווחים הנוצרים מהשקעות אלו.

מס רווחי הון

רווחי הון הם הרווחים שמתקבלים ממכירת מניות במחיר גבוה יותר מהמחיר שבו נרכשו. רווחי הון ממוסים בשיעור מס קבוע, הנע בין 25% ל-30% בהתאם לסוג המניה ולסטטוס של המשקיע. השקעות ארוכות טווח או השקעות בתשתיות יכולות לקבל שיעורי מס מופחתים או הטבות מס אחרות.

מיסוי דיבידנדים

דיבידנד הוא הרווח שמחלקת חברה לבעלי מניותיה. הדיבידנד נחשב כהכנסה וממוסה בהתאם לחוק. שיעור המס על דיבידנדים עומד על 25% עד 30%, תלוי בסוג המניה ובמצבו של המשקיע.

הטבות מס והשקעות ארוכות טווח

מדינת ישראל מעניקה הטבות מס למשקיעים בתחום ההשקעות, כולל הטבות על השקעות ארוכות טווח ודיבידנדים. הטבות אלו כוללות שיעורי מס מופחתים והקלות מס נוספות שיכולות להוות יתרון משמעותי למשקיעים.

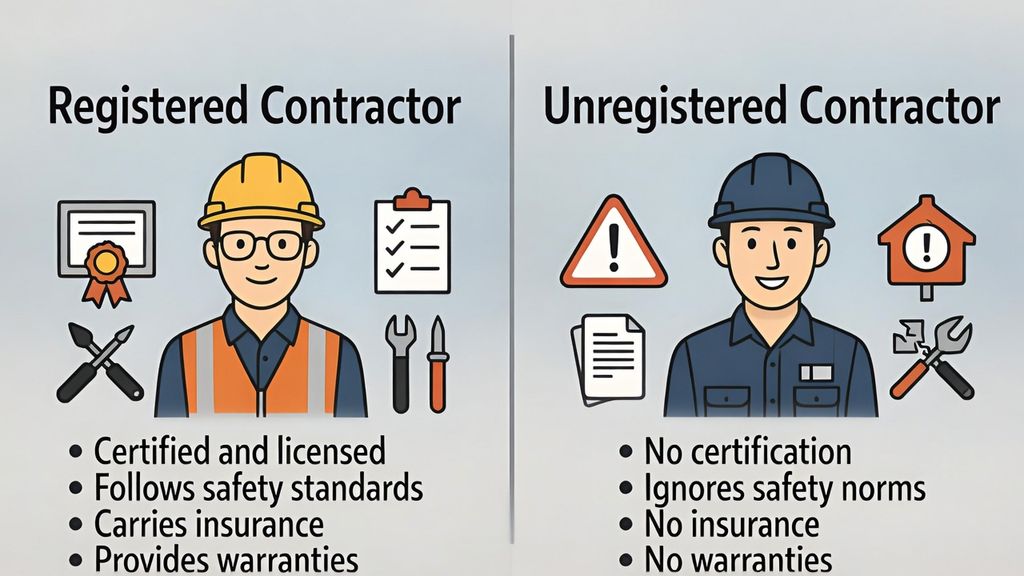

חשיבות הייעוץ המס המקצועי

ניהול מיסים נכון דורש ידע מקצועי והבנה מעמיקה של החוקים והתקנות. יועץ מס מקצועי ועורך דין מיסים מומחה יכולים לסייע בניהול נכון של הכנסות, הפחתת חבות המס, והימנעות מטעויות שעלולות לגרום להשלכות כלכליות חמורות. יועץ מס טוב יכול להנחות אותך גם בתחום המיסים עוסק מורשה, ולהבטיח שהעסק שלך פועל בצורה חוקית ומביאה לתוצאות טובות יותר.

לסיכום

הבנה וניהול נכון של מיסים עבור עוסק מורשה ומשקיע במניות הם קריטיים להצלחה פיננסית ולמניעת בעיות עתידיות. באמצעות תכנון מס מושכל וייעוץ מקצועי, ניתן לנהל את המיסים בצורה היעילה ביותר ולהבטיח ניצול מיטבי של זכויות והטבות. משרד א.ח.ד בניטה בע"מ מציע שירותי ייעוץ מס מקצועיים ומנוסים, ומספק ללקוחותיו ליווי אישי ומקצועי בניהול מיסים וייעוץ משפטי בתחום המיסים.